オプション取引の世界は奥深いです。コールとプットの2種類(たまに現物株)を組み合わせることにより様々な戦略を取ることができます。

私もその選択肢の多さにワクワクしながら色々な戦略を試してみているのですが、結局継続して使っている戦略はカバード・コールとキャッシュ・セキュアード・プットの2つのみです。この2つの戦略は関わってくるオプションは1種類だけで簡単なので初心者にもおすすめです。

本記事では、この2つの戦略がどんなものでどのような特徴があるのか、注意点などを紹介します。

オプショントレーダー事始め

オプションが取引できるようになって初めて手を付ける取引としては、もっともシンプルなコールの買い、プットの買いだと思います。

株価が上がると思えばコールを買い、下がると思えばプットを買う。どちらも買いなのでオプション料(プレミアム)を支払ってコールやプットを買うことになります。

最大損失はプレミアムに限定されるので、予想に反して株が下がったり、上がったりした場合も損失はプレミアム分のみに限定されます。

損失は限定されていて利益はほぼ無限。こんな権利を持てるのですからそれ相応のプレミアムが必要になります。このプレミアムが結構な金額になったりします。

今回紹介する2つの戦略は、コールやプットの売り手に回ってプレミアムを受け取る側となる戦略です。

オプション戦略と求められる経験

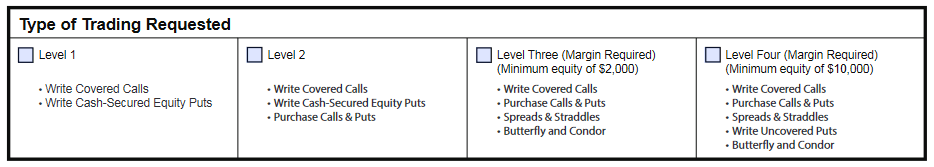

オプション取引を行うには証券会社に申し込みをする必要があります。申込者の投資経験や資産額に応じて証券会社が許可を与える形になっていたりします。例えばFirstrade証券では、取引を許可する戦略を以下のように4つのレベルに分けています。

出典:Firstrade オプション取引申込書

今回紹介するカバード・コール(Write Covered Calls)、キャッシュ・セキュアード・プット(Write Cash-Secured Equity Puts)はLevel 1のトレーダーが取引できる対象となっており、まさに初心者向けの戦略と言えます。

単純なコールやプットの購入(Purchase Calls & Puts)がLevel 2のトレーダーからしか取引できなくなっているのは意外と思われるかもしれません。単純なコールやプットの購入は、失う額はプレミアム分のみですが、失う可能性が非常に高い取引です。価値が0になる可能性の高さが考慮された結果、より経験が求められるLevel 2からの取引となっているのだと思われます。

カバード・コール

一つ目は、Covered Call(カバード・コール)です。

ポジション:現物株 + コールの売り

コールの売りに対応する現物株を所有することで、売っているコールが権利行使されたとしても現物株を差し出すことで相殺することができます。コールの売りが現物株でカバーされているのでカバード・コールと呼ばれています。

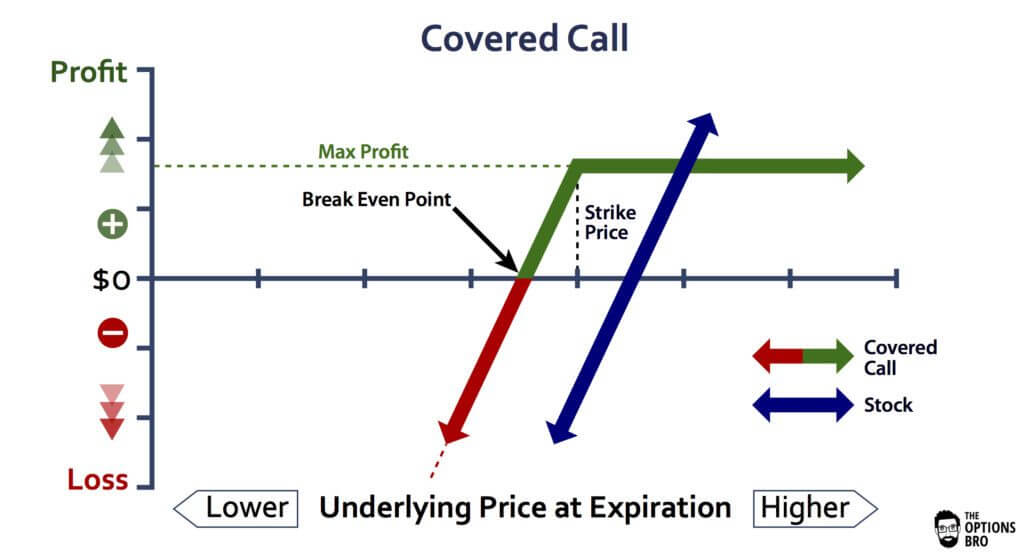

カバード・コールの権利行使日の株価と損益を図にすると以下のようになります。

出典:optionsbro.com

株価が権利行使価格(Strike Price)を超えていると現物株の利益の増加とオプションの損失の増加がイコールとなるため、利益が頭打ちになります。カバード・コールは、ある株価を超えたときの利益を手放すことにより、プレミアムを受け取る戦略となります。

大切なのは「ここまで上がれば売却してもよい」と思える価格でカバードコールを仕掛けるということです。

このルールを守っておけば、もしその価格を超えて権利行使日を迎えて現物株を失ったとしても「トータルではプラス、しかも自分が売りたいと思っていた価格で売れて、さらにプレミアムまで貰えている」という状態になります。

なお、爆上げした株を眺めながらカバード・コールを仕掛けなければよかったと思うのはカバード・コールあるあるです。少額のプレミアムを得るために大きな利益を得る機会を差し出してしまったとなるので、この点には注意をしながら仕掛けるようにしてください。

実例があったほうがイメージが湧くと思いますので、私の「やんなきゃよかったカバード・コール」から実例を1つお見せします。

キャプチャは権利行使日前の2020/8/3時点のものです(その時のJMIAの株価は21ドル)。権利行使日のJMIAの株価は10ドルになっていたのでマイナスはかなり減ったのですが、結局現物株は生贄となりました。

カバード・コールがマイナスになっている分、現物株はプラスになっています。このキャプチャ時点でも現物株とトータルで見るとプラスです。しかし、ここまでマイナスとなってしまっていると「あぁーーーカバード・コールをやってなければ!」と思わずにはいられません(カバード・コールを仕掛けてなければ現物株のプラスが丸々含み益になります)。219.82ドルのプレミアムを狙いに行って、4,970.18ドルの含み損…カバード・コールを仕掛けたことにより4,750ドルほどあった利益がオプションのマイナスにより相殺されています。

つらつらと書きましたが、「7ドルになったら売りたい」と思ってカバード・コールを仕掛けているような相場観のないどうしようもない人が21ドルになるまで利確をせずにいられるはずがありません。つまり「カバード・コールを仕掛けてなければ利益がもっと取れていたのに!」は、ただの戯言だとも捉えることができます。

なにはともあれ大切なのは「ここまで上がれば株を売却してもよい」と思える価格でカバード・コールを仕掛けるということです。

- 保有している現物株に対して追加の利益を付与できる

- 現物株と組み合わているので仕掛けたことによる追加の下振れリスクはない

- 利益確定をしたいと思う権利行使価格で仕掛ける

英語ではありますが、動画での説明もありますので参考として置いておきます。

キャッシュ・セキュアード・プット

二つ目は、Cash-Secured Put(キャッシュ・セキュアード・プット)です。

ポジション:プットの売り + 権利行使されたときの購入額を補える現金

権利行使された場合に現物株を購入できるだけの現金を持ちつつ行うプットの売りになります。現物株の購入資金を確保した状態でプットの売りをすることで何が起きても(対象原資産の株価が0になっても!)資産がマイナスになることはありません。現金が確保された状態でプット売りをするのでキャッシュ・セキュアード・プットと呼ばれています。

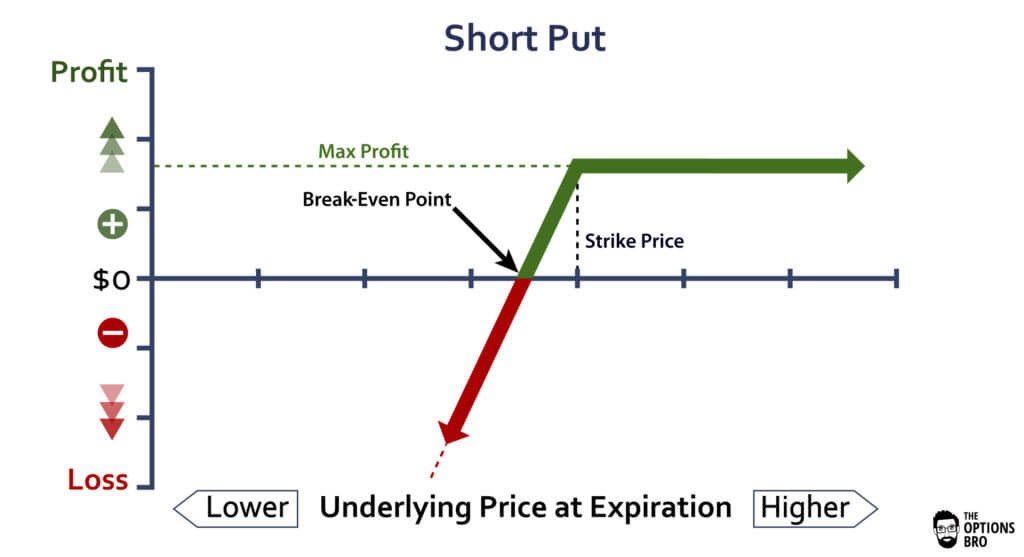

キャッシュ・セキュアード・プットの権利行使日の株価と損益を図にすると以下のようになります。

出典:optionsbro.com

株価が権利行使価格(Strike Price)を超えているとプレミアムをすべて受け取れることとなり、利益が最大となります。株価が下がるほど損失が増えますが、株価が0以下になることはないので損失は有限です。資産がマイナスになることがなく、損失が有限であるとは言え、大きなリスクがある戦略ということは頭の中に入れておいてください。

最大利益がプレミアム、最大損失は大きいと聞くとまったく魅力的な戦略には見えないかと思います。しかし、あるシチュエーション下に置いてはとても有効に働く戦略となっています。

「魅力的に思っている株があるが今の価格で買うのは厳しい。ある水準まで下がれば買いたい。」こう思っている人がいるとします。その人は下がったときに株を購入する資金を用意しつつ、株が下がるのを今か今かと待ちわびています。

ここがキャッシュ・セキュアード・プットの出番となります。

ここまで下げたら買いたいと思っている権利行使価格のプットを売ることで、待ちわびている期間と待機資金を利用して利益を生み出すことができるようになります。

加えて、基本的にコールに比べてプットの方がプレミアムは高くなっていますので、プット売りはリスクが高めですが、その分リターンも高くなります。プットの方が高くなる傾向があるのは、現物株のロングポジションのヘッジとしてプットを買っている人のほうが多いからと考えられます。(下落局面では追加で値下がりを狙ったプット買いも入ってくるのでプットのプレミアムはさらに上がります。)

【満期日に権利行使価格を下回っていないとき】

プレミアムを受け取り

【満期日に権利行使価格を下回っているとき】

権利行使価格で株を保有+プレミアムを受け取り

大切なのは「ここまで下がれば株を買いたい」と思える価格でキャッシュ・セキュアード・プットを仕掛けるということです。

このルールを守っておけば、もし狙っている価格まで下がらず権利行使日を迎えたとしてもプレミアムが貰えます。さらに狙っている価格まで下がった場合は「狙っていた価格で株が保有でき、さらにプレミアムまで貰えている」という状態になります。

唯一問題となるのは、「以前の狙っていた価格」が「今の欲しくない価格」になってしまった場合です。

株のおもしろいところは、40ドルを出しても欲しいとみんなが思っていた株が1週間後には20ドルでも誰も買いたがらなくなったりすることです。みんなが欲しくなくなっているのですから、あなたが欲しくなくなっていてもなんら不思議はありません。この状態で権利行使日を迎えてしまった場合は、多少のプレミアムを受け取るのと引き換えに以前は欲しかった価格(今は欲しくない価格)で株を保有することになります。

まさにこのパターンに当てはまるのが、最近大損切りを行ったJMIAです。

今週末満期の $JMIA のプットオプション売りを大損切り-$1,450.06💰

— クノウ@米国株にかける (@munokuno) March 25, 2021

30株だけ現物株を買いました。

|pb~

2/18に仕掛けた時点で約60ドルだった株価が3/25の損切り時には約33ドルにまで下がりました。60ドルの時点で直近高値から10ドル落ちていたので、さらに大きく下げることはないだろうと55ドルの権利行使価格を選択したのもよくなかったです。このようにオプション1枚は100株単位なのでそれ相応のダメージがきます。

大損切りで有効性が少し霞んだように見えますが、基本的には「ここまで下がれば株を買いたい」と思える価格でキャッシュ・セキュアード・プットを仕掛けていればニンマリ確率が高い戦略になります。

- リスクは有限ではあるが、リスクは高い

- 仕込みたいと思える権利行使価格で仕掛ける

こちらも英語の動画を置いておきます。

あとがき

オプションをトレードしていて長らく書きたいと思っていた記事をようやく記事にすることができました。(長らく書かなかったことによりキャッシュ・セキュアード・プットの失敗例までつけられました!)

プレミアムの受け取り手になる戦略は、相場急変時のコール買い、プット買いのように派手に利益を出すことはできません。しかし、着実に利益を積み重ねていくにはもってこいの戦略となっています。リスクを抑えつつ利益を出していくという私の目指す方向性とも合致しており、大変お世話になっております。

何を隠そうオプションを始めて一番びっくりしたのは、プットのプレミアムの高さです。プット買いをしようと思っても躊躇してしまうぐらいプレミアムが高いです(もちろん銘柄によってあまりプレミアムがつかないものもあります)。そのプレミアムの受け取り手に回れる戦略なので、身に着けておいて損はないです。

ただし、その高いプレミアムで取引が成立しているということは、高いプレミアムを払ってでもその権利を買いたい人がいるということです。オプションのプレミアムは株価のボラティリティが上がると一気に跳ね上がることが多々あります。レバレッジがかかっていますのでその変動幅もすごいです。持っている現金分をすべてキャッシュ・セキュアード・プットに回すのではなく、急落した場合に仕掛けられるように余力を残しておくなどバランスを見た運用を心がけるのが良いと思います。

コメント